U heeft nog geen toestemming gegeven om noodzakelijke cookies te plaatsen. Accepteer de nodige cookies om deze content te zien.

Sander Loones

Vlaams volksvertegenwoordiger

Onze banken versterken om onze economie te versterken

Gepubliceerd op dinsdag 4 februari 2020

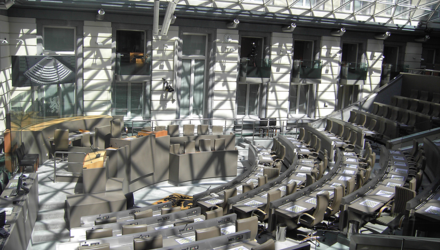

Lees en bekijk hier mijn tussenkomst die ik op 29.01.2019 in de parlementscommissie financiën hield over de uitdagingen van onze financiële sector.

De financiële sector speelt een cruciale rol in onze economie. In België en in de rest van Europese Unie zijn banken de belangrijkste financiële intermediairs en zorgen ze voor de financiële middelen die nodig zijn voor ondernemers, bedrijven en burgers die willen investeren.

Het bankenlandschap is in constante evolutie. Ook en bovenal omdat de rendabiliteit onder druk staat. Ook daarom worden het aantal medewerkers continu afgebouwd en werken steeds minder mensen in de bankensector. Febelfin telde op 1 januari van dit jaar nog 50.661 werknemers in de sector. Dat is een afkalving met ongeveer een vijfde in goed tien jaar tijd. Vorig jaar was er een daling met 1,7 procent. Het ziet ernaar uit dat men volgend jaar onder de symbolische grens van 50 000 werknemers zou kunnen duiken.

Het is duidelijk dat de bankensector grote veranderingen aan het ondergaan is. Daarbij wordt ook in de sector gewerkt aan verdere digitalisering en aan samenwerking. Met genoegen lezen we over initiatieven van de banken om een gezamenlijk netwerk van geldautomaten uit te bouwen. Zo kennen we het project van de vier grote banken in ons land, Belfius, BNP Paribas Fortis, ING en KBC met daarnaast het project van Crelan, AXA, Argenta, VDK en Bpost om beiden een netwerk van geldautomaten op te zetten. Twee aparte projecten dus, waartussen wellicht ook een rol bestaat voor Febelfin om te opereren en te bemiddelen.

Voor ons is het duidelijk dat de bankensector verschillende initiatieven neemt om de positie en de werking van de banken te verbeteren. Dat is belangrijk want, zoals gezegd, het moet de rendabiliteit en dus stabiliteit van ons financieel model verzekeren. Tegelijk moeten we als beleidsmakers steeds waakzaam zijn zodat catastrofen niet meer voorkomen zoals met de financiële crisis in 2008.

In dit verband overschouw ik graag het financiële en politieke landschap. Zowel nationaal als Europees.

1. HET BANKENLANDSCHAP

Hoe staan onze banken ervoor? Welke uitdagingen staan hen te wachten? Een overzicht van de belangrijkste Belgische en Europese evoluties leest u hierna.

1.1. Het bankenlandschap in België

- Hoe staat het met de rendabiliteit van onze banken?

Toen de Europese Centrale Bank startte met haar ultralakse rentebeleid, werd verwacht dat we allemaal zouden juichen. Niet N-VA. Ikzelf zat onmiddellijk op de kritische flank en ook toenmalig minister van financiën Johan Vanovertveldt formuleerde zijn bezorgdheden. Hij werd er in 2015 nog voor verketterd, want uitspraken doen over de ECB werd beschouwd als not done. Ook onze banken en financiële economen zaten veeleer aan de kant van de duiven, dan van de havikken. In de traditie van Keynes.

Dat is veranderd. De bankensector ondervindt de negatieve gevolgen van het lakse monetaire ECB beleid steeds sterker. Wat goed is, is dat de sector ook steeds duidelijker de verantwoordelijke, de ECB, daarvoor met de vinger wijst.

Wat niet goed is, is dat de bankensector vervolgens de ECB verantwoordelijkheid probeert af te wimpelen op nationale politici, en op de spaarders. Hoe ze dat proberen? Belgische banken pleiten ervoor om een nulrente of zelfs een negatieve interest mogelijk te maken. De vertrekkende CEO van Febelfin heeft zelfs openlijk gepleit voor een negatieve rente.

Nu is wettelijk vastgelegd dat er een minimumrente van 0.11 procent uitgekeerd moet worden, maar dat is volgens vele grote banken niet meer houdbaar. In steeds meer landen daalt de rente en in sommige landen is die zelfs al onder nul gezakt. In mensentaal: daar kost het u dus geld om uw geld op uw spaarrekening te zetten en verliest u dus geld.

De basisrente voor een bedrag op het spaarboekje is 0,01% en wanneer dat geld een jaar blijft staan, komt er 0,10% bij. Aangezien onze burgers nog steeds een recordbedrag van ruim 278 miljard euro op spaarrekeningen laten staan, blijven de interesten een stevige som.

Er is in dit parlement geen meerderheid om die wettelijke minimumrente op te heffen. Ook N-VA is daarover zeer duidelijk: wij willen die zeker behouden.

- Hoe staat het meer algemeen met de stabiliteit van ons bankensysteem?

Als gevolg van het rampjaar 2008 zijn er verschillende aanpassingen gebeurd aan ons bankensysteem maar zijn deze aanpassingen voldoende om een volgende crisis te weerstaan?

KBC en Belfius presteerden in de stresstest van 2018 goed in vergelijking met andere banken uit het eurogebied. De betere uitgangsposities van de twee Belgische banken en hun resultaten voor de stresstest van het jaar 2018 weerspiegelen ten dele de aanhoudende gevolgen van de aanpassingen die deze banken de afgelopen jaren hebben aangebracht, waaronder versterking van hun kapitaalpositie, afbouw van schulden (‘deleveraging’) en afname van erfenisactiva (‘legacy assets’) die uit de crisistijd stammen.

Toch lezen we ook andere boodschappen. In een rapport van de Europese Commissie lezen we dat de grote hoeveelheden kredieten die verleend worden, vooral voor de aankoop van huizen, de huizenprijzen en particuliere schuldenlast opdrijven. Dit kan zorgwekkend zijn voor ons land waar de particuliere schuldenlast al vrij hoog ligt.

Hoe stabiel is onze bankensysteem ten opzichte van 2008? Hoe staan onze kleinere banken ervoor? Welke maatregelen worden best nog aanvullend getroffen zodat onze banken een crisis zullen weerstaan? Dat blijven de vragen die ook de komende jaren bepalend zijn.

- Wat is de mogelijke impact van het klimaat op onze financiële stabiliteit?

Steeds vaker wordt gesteld dat financiële instellingen de eerste actor zouden moeten zijn bij de organisatie van maatschappelijk relevante projecten, bij. op vlak van klimaat.

Een interessant artikel daarover werd recent gepubliceerd op socialeuropa.eu. Heel wat linkse stemmen in het debat stellen inmiddels terecht dat klimaatverandering moet aangepakt worden door overheden, niet door banken. De financiële stabiliteit in het gedrang brengen, daar is het klimaat niet bij gebaat.

- Wat met New B, de nieuwe speler op de bankenmarkt?

De Brusselse regering heeft besloten om met haar gewestelijke investeringsmaatschappij, Finance Invest.Brussels, tot één miljoen te investeren in de coöperatieve NewB. Ook Wallonië investeert een miljoen investeren via Sowescom en SRIW.

De komst van de nieuwe speler New B laat heel wat vragen open. Is dit een duurzaam project? Of is er vandaag reeds een voldoende diversicatie in het huidige bankenlandschap om kredieten te verstrekken? Wat moeten we denken over de participatie van overheden in NewB? Is het de kerntaak van een overheid, in het bijzonder die van een gewestelijke instelling, om nieuwe banken te helpen oprichten en een (controlerende) participatie aan te houden? Is het verstandig om de deelname door de gewesten aan het kapitaal van NewB te baseren op politieke criteria, in plaats van bedrijfseconomische criteria die de duurzaamheid van de nieuwe bank op lange termijn vrijwaren? Bestaat het risico dat door de actie van deze gewestelijke overheden ook particuliere beleggers mee in het initiatief worden gelokt? Kunnen de risico's hiervan voldoende worden ondervangen zodat geen sprake is van misleiding van coöperanten? Kan de garantie worden geboden dat in de toekomst geen discussie zal gevoerd (moeten) worden over het terugvorderen van de inleg?

- Geldautomaten in buurtwinkels

Cash blijft belangrijk, zeker in kleinere dorpsgemeenschappen én zeker waar de economie draait op toerisme. Geldautomaten zijn dus broodnodig voor de leefbaarheid onze lokale economie.

Met de vele sluitingen van lokale bankkantoren verdwijnen over heel Vlaanderen een groot aantal geldautomaten. Daarom namen BNP Paribas Fortis, ING, Belfius en KBC het initiatief om te starten met de uitrol van neutrale geldautomaten in België. Dit initiatief zou aanvangen vanaf 2021 en tegen 2025 zou iedereen een geldautomaat ter beschikking hebben binnen een straal van 5 km.

Geldautomaten in de buurt moeten een basisrecht zijn en blijven. Overigens heeft N-VA daarom ook een wetsvoorstel ingediend in de Kamer van Volksvertegenwoordigers om zgn. geldpalen mogelijk te maken in buurtwinkels. Je ziet die ook in onze buurlanden. U leest er alles over in dit persbericht van ons West-Vlaams N-VA parlementslid Yngvild Ingels.

1.2. Het bankenlandschap in Europa

- Hoe groot is de impact van het ultralakse rentebeleid van de ECB?

De ECB heeft de depositorente met tien basispunten van -0,4 naar -0,5 procent verlaagd. Dat is een nieuw historisch dieptepunt. De depositorente is de rente die banken moeten betalen om hun overtollige cashreserves elke nacht bij de ECB te parkeren. De verlaging moet banken ertoe overhalen hun geld zo veel mogelijk aan het werk te zetten via leningen aan bedrijven en gezinnen in plaats van het doelloos op te potten. De basisrente, de rente waartegen de banken elke week voor een periode van één week geld kunnen lenen bij de ECB, blijft ongewijzigd op 0 procent.

Ooit was de bankensector milder voor de ECB, dat is nu wel helemaal anders. In haar communicatie is Febelfin over de hele lijn negatief over dit rentebesluit. 'Dit is een versterking van een geneesmiddel dat gewoon niet werkt', haalt jullie CEO Karel Van Eetvelt uit. 'De economische onzekerheid door de handelsoorlog en de brexit weegt duidelijk zwaarder door in de investeringsbeslissingen van burgers en ondernemers dan het rentebeleid. De aangekondigde compensatiemaatregelen voor banken zijn eerder een druppel op een hete plaat en ze hebben als bijkomend effect dat de rem op lagere rentes nog losser komt te zitten.'

Een overzicht van mijn jarenlange parlementaire werk over QE, vindt u hier.

- Stabiliteit van de bankensector in Europa?

De Italiaanse bankensector kan een nieuwe bankencrisis in heel Europa veroorzaken, zo waarschuwt voormalig ECB bestuurslid Lorenzo Bini Smaghi. Volgens Smaghi, die nu aan het hoofd staat van de Franse bank Société Générale, moeten de Europese regels omtrent het redden van banken opnieuw bekeken worden, omdat het gevaar bestaat dat de bankencrisis overslaat naar andere landen. De Italiaanse banken hebben in totaal naar schatting €360 miljard aan slechte leningen op de balans, omgerekend is dat meer dan 15% van hun totale portefeuille.

Eerder schreef ik hierover dit opiniestuk.

Overigens zullen we ook de stresstests van banken verder moeten aanscherpen. De Europese rekenkamer maakte hierover recent nog een bijzonder scherpe analyse.

2. HET POLITIEK LANDSCHAP

Onze financiële instellingen kennen hun eigen financieel-economische dynamiek. De uitdagingen die dit stelt, werden hierboven aangehaald. Tegelijk spelen zij, als relevante maatschappelijke actoren, ook op een politiek landschap. Wat zijn de belangrijkste beleidsdiscussies die de komende jaren kunnen worden verwacht?

2.1. Het politieke landschap in België

- Worden onze banken straks nog meer belast?

In 2016 werd een nieuwe bankentaks in het leven geroepen. Verschillende belastingen werden samengevoegd tot één taks, waardoor de financiële sector een faire bijdrage zou leveren aan de staat. De beoogde opbrengst was 805 miljoen euro. Dat cijfer werd ei zo na gehaald. In 2017, het eerste jaar dat de taks in werking trad, kwam er 788 miljoen euro in het laatje. In 2018 daalden de inkomsten naar 749 miljoen euro, zo blijkt uit cijfers van de FOD Financiën.

Het is nu reeds duidelijk dat de linkse partijen onze banken nog extra willen belasten. Wat zou daarvan de impact kunnen zijn op de rendabiliteit en dus de stabiliteit van de sector?

- Hoe kunnen overdreven administratieve lasten worden aangepakt?

De bankensector wordt steeds sterker gereglementeerd. Dat dit nodig is, werd overduidelijk aangetoond door de laatste financiële crisis. Zelfregulering is niet per definitie altijd de beste vorm van regulering. Ook de wetgever dient waar nodig in te grijpen.

Daarbij blijft, zoals steeds, de afweging noodzakelijk tussen hoe kunnen we de veiligheid van onze fianncieel systeem verhogen en hoe doen we dat op een manier die niet enkel zorgt voor meer papierwerkt maar wel voor meest efficiënt resultaat.

2.1. Het politieke landschap in Europa

- Komt er een Europese bankenunie?

Europees wordt gewerkt aan een bankenunie. De directe aanleiding daarvoor is de financiële crisis van ruim tien jaar geleden. Banken kwamen in de problemen en uiteindelijk moesten overheden in verschillende landen banken ter hulp snellen. Daarbij was veel kritiek over het feit dat belastingbetalers hiervoor dienden op te draaien, met bail-outs en dus geen bail-ins.

De bankenunie moet voorkomen dat zoiets weer gebeurt, temeer daar het redden van banken verschillende overheden in problemen bracht, waarna die ook nog eens oversloegen naar andere landen. In het debat staat de vraag centraal hoe we eerst de risico’s die banken aanhouden kunnen afbouwen, vooraleer we die risico’s gaan spreiden over de ganse Europese Unie.

In Nederland en Duitsland hebben de ministers van financiën recent meer steun uitgesproken voor zo’n Europese bankenunie, terwijl ze traditioneel meest kritisch zijn.

Wil je hierover meer weten? Opiniestukken, analyses, persberichten,… die ik hierover de laatste jaren schreef, vindt u hier.

- Wat met de kapitaalmarkten unie

Vooral kleinere ondernemingen kunnen het soms moeilijk hebben om financiering te vinden. De EU is naar schatting voor 75% afhankelijk van banken voor financiering zodat ondernemingen kunnen groeien.

Toegang tot kapitaal is dus erg afhankelijk van een goed werkende financiële sector. De uitbouw van een Europese kapitaalmarkten-unie moet er dan ook voor zorgen dat ondernemingen, vooral kleine en middelgrote ondernemingen, cash kunnen ophalen via andere kanalen.

Dit Europese dossier blijft echter maar aanslepen. Bovendien dwingt het tot omzichtigheid, om te garanderen dat niet enkel buitenlandse financiële spelers onze markt op die wijze zouden overspoelen en daarbij tegelijk de eigen bankensysteem zouden verdringen. Het is goed ons financieel te versterken, daarvoor moeten we onze eigen instellingen echter niet nodeloos verzwakken.

- Brexit, brexit, brexit,…

Het vertrek van het Verenigd Koninkrijk stelt de EU voor heel wat uitdagingen. Welke relatie zullen we in de toekomst met de Britten opbouwen en hoe garanderen we een vlotte toegang tot de money markets in Londen. Het meest vooruitstrevende Europese handelsakkoord, dat met Canada, bevat zo goed als geen financieel hoofdstuk. Op dat vlak ligt er dus nog enorm veel werk op de plank.

Tegelijk dreigt de Brexit ook meer directe effecten te hebben op onze economie. Zo’n 15.000 tot 28.000 jobs staan bij ons op de helling. Wie zijn job en dus zijn loon verliest, zal zijn openstaande leningen ook niet of moeilijker kunnen terugbetalen. Bovendien zou de Brexit ook wel eens een neerwaartse druk kunnen zetten op onze huizenprijzen. Wie dus zijn huis wenst te verkopen, zou dat dan wel eens met wat verlies moeten doen.

Veel vragen en onzekerheden. Die opnieuw de N-VA stelling bevestigen: een goede deal met Engeland is noodzakelijk. Want een slechte deal zal niet enkele door de Britten zuur betaald worden, ook door ons.